2025年4月2日,唐納德·川普總統在白宮玫瑰園宣布對特定國家實施互惠關稅計劃時,手捧一份關於對外貿易壁壘的報告副本。川普經常以貿易逆差和非關稅貿易壁壘作為提高全球關稅的理由。

美國總統唐納·川普於 2025 年 4 月 2 日在白宮玫瑰園舉行「讓美國再度富裕」(Make America Wealthy Again)貿易政策發表會時,手持一份《2025 國家貿易估計報告》,宣布將針對各國實施互惠性關稅。川普多次以貿易逆差與非關稅貿易壁壘作為提高全球關稅的理由。

美國進口商可能很快會面臨更高的進口成本,因為外國商品的關稅即將上升。

7 月 31 日,川普宣布將於 8 月 7 日正式實施「國別互惠關稅」,結束數月的暫緩期。此舉意味著,超過 90 個國家的商品關稅將高於他在 4 月設定的 10% 全球基準稅率。

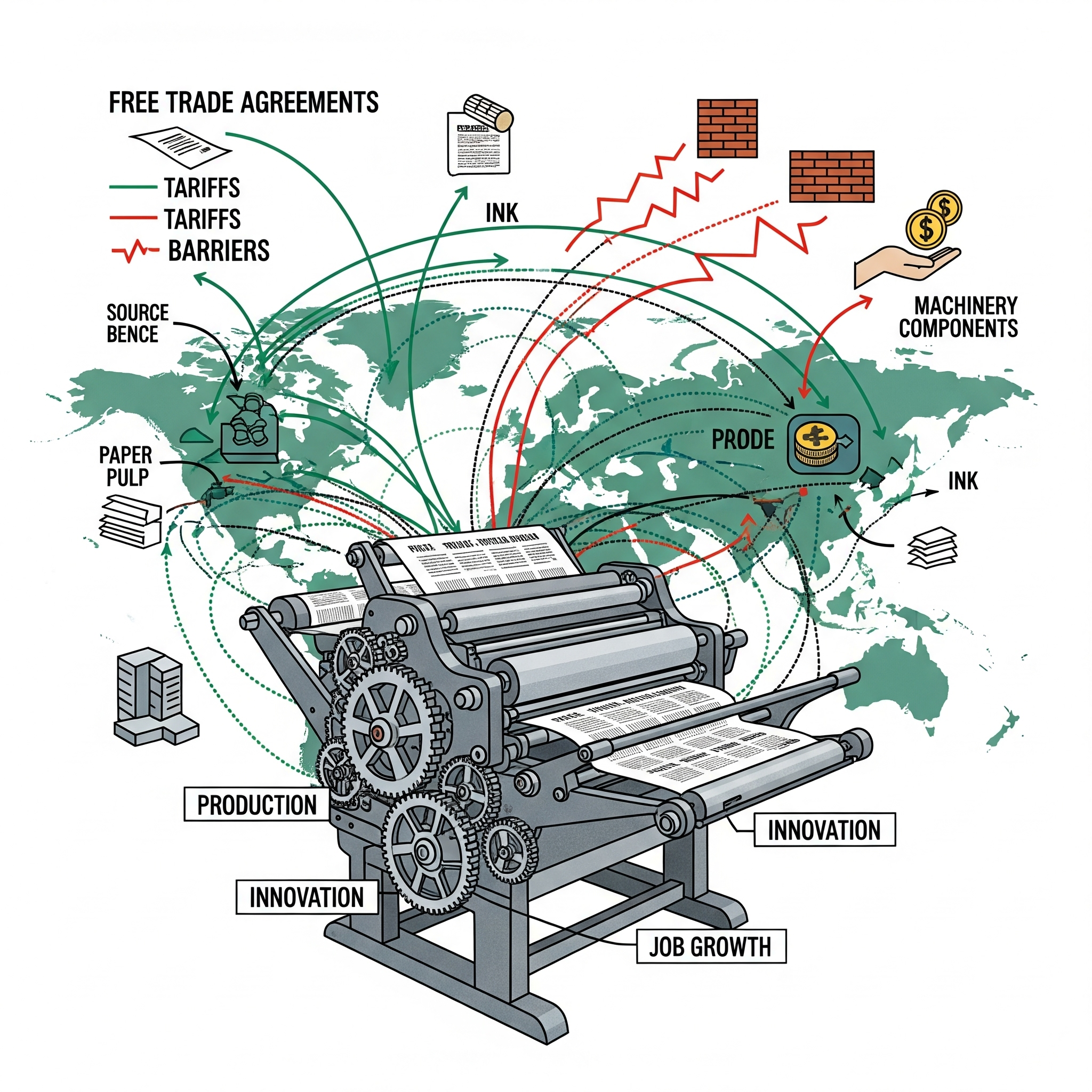

為協助貨主理解新的關稅制度,《Supply Chain Dive》建立了一個資料庫,根據川普政府不同的緊急關稅命令,整理出各國或貿易集團的最低額外關稅,並製作多張圖表,從貿易逆差與地理位置等角度比較不同國家的關稅幅度。

這些圖表顯示出幾個重點,例如,美國前十大貿易夥伴的商品關稅至少為 15%,雖然部分產品有例外。此外,自 4 月以來,雖然超過 60 個貿易夥伴的關稅水準有所變動,但有 40 個國家的稅率低於川普最初的威脅值。

以下三張圖表提供深入觀察:

1.依地理分布的關稅

:高關稅率集中於特定地區

8 月 7 日起美國對各國進口商品徵收的關稅地圖,依稅率高低呈現。

...