主要觀察重點:

巴西的蛋白質回升不僅影響當地產業,也正在重塑全球紙漿供應鏈,對整個包裝行業產生連鎖效應。

墨西哥的貿易流動轉變正在重新定義市場動態,為希望在不斷演變的包裝市場中保持領先的企業提供新的成長機會。

2026 年展望揭示了可能改變紙漿、紙張與包裝產業的關鍵趨勢,提供可操作的洞察,以調整策略並抓住新興機會。

當你坐下來討論拉丁美洲紙業的前景時,感覺就像與老朋友敘舊:有好消息,也有一些波折,如果仔細傾聽,你幾乎可以追溯對話的原因。

在過去幾個月,我們一直在討論關稅、動物蛋白限制、需求模式變化以及現金購買習慣。但今天,我想帶你了解四個簡單的預測,這些預測將影響你對 2026 年行業的看法。可以把它想像成一個導覽:我會解釋正在發生的事、為何重要,以及在大局逐漸明朗時需要關注的重點。

1.動物蛋白市場回升將再次支持巴西瓦楞紙箱與紙板出貨

回想一下 2025 年第二至第三季度間,肉類及其他動物蛋白出口停滯,導致巴西瓦楞紙箱出貨量至多持平、甚至萎縮?那一章正在慢慢結束。像美國與中國這類曾有限制的市場,正在重新開放巴西牛肉、家禽與豬肉出口。美國在第四季度末取消對巴西牛肉的關稅,中國則在第二季度限制解除後,允許巴西恢復家禽出口。這對紙張意味著什麼?

瓦楞紙箱高度依賴巴西農業出口,約 65% 的消耗量與該產業相關。當冷藏貨櫃滿載雞肉或牛肉離港時,對包裝瓦楞紙板的需求上升,因為產業總是將出口與國內需求平衡,國內消費也會因此受益。因此,請在 2026 年初標記日曆:第一季度可能會看到裝卸碼頭繁忙,訂單略高於正常水平,因為被壓抑的需求可能會出口。

我們對巴西整體瓦楞紙板需求的預測是 2026 年增長 1.2%,比 2025 年增加 61,000 噸。根據 Empapel 對瓦楞紙箱與紙板總出貨量的評估,我們預測全年增長 1.6-2.0%。

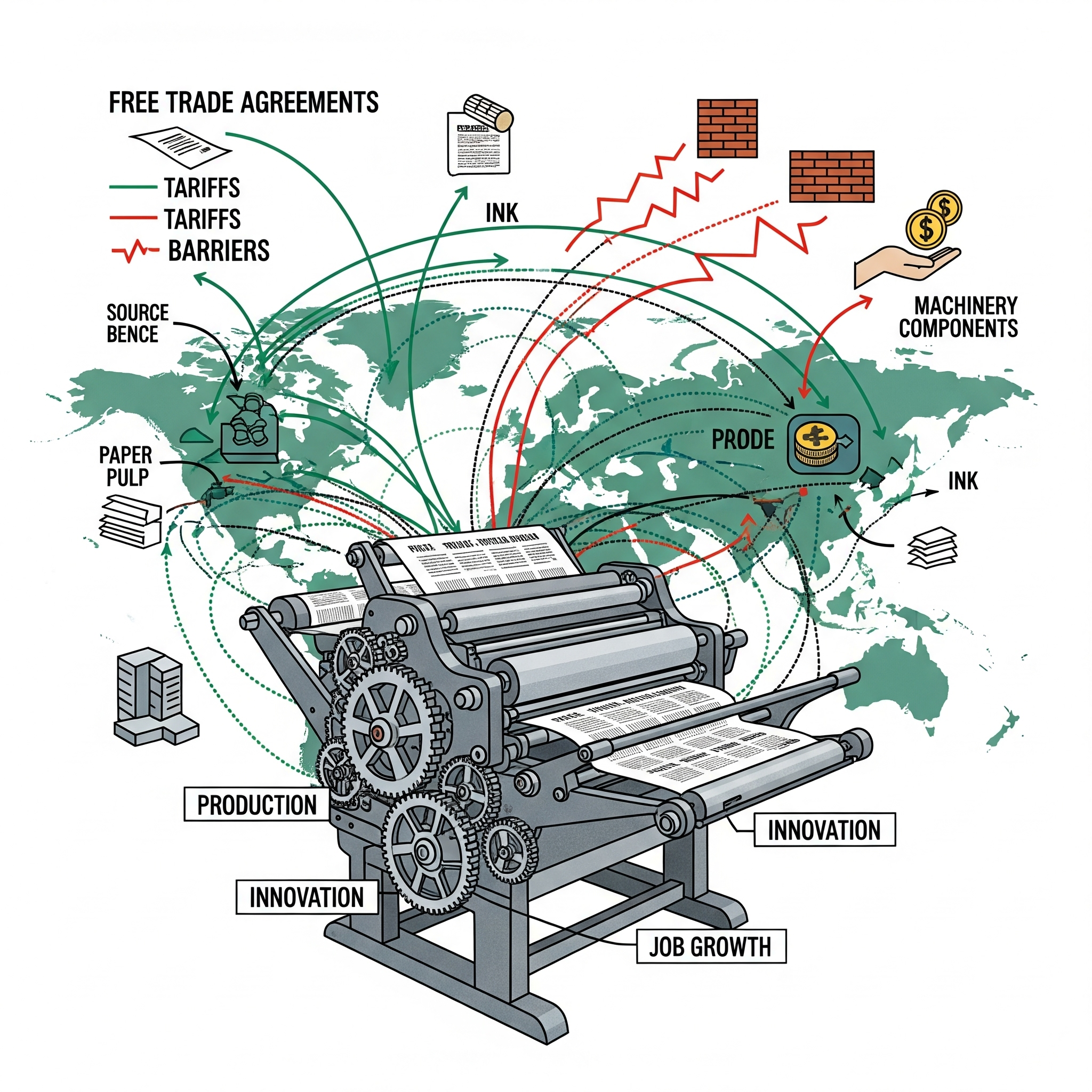

2.墨西哥的關稅政策將對巴西至墨西哥的紙張流動造成暫時阻礙

你應該看到我們今年討論的新聞標題:2024 年對中國紙箱板與印刷紙徵收 25-35% 關稅、2025 年末的反傾銷行動,以及 2025 年 12 月對幾個亞洲國家的對等關稅,與美國在其他地區的做法一致。不要把這些看作保護主義的偶然或數據的短暫波動:聽聽背後的理由。墨西哥不只是試圖減緩一兩個貨運,而是想成為近岸生產區的守門人。

為服務美國市場而靠近美國邊境的產業,正與來自其他國家的廉價進口競爭。墨西哥正在將貨物重新導向美國,壓低墨西哥造紙廠的運營率。墨西哥政府最不希望看到的,是已受到美國關稅影響的產品通過其領土進入,並在自由貿易協議下再次出現。

因此,對中國、第三方甚至巴西的紙張出口徵收關稅。如果貨物能透過墨西哥無額外成本進入美國,就會威脅整個近岸供應鏈。把關稅想像成城門:允許貿易,但阻擋試圖輸入其他已徵稅產品的人。

提高對墨西哥的亞洲出口價格並懲罰廉價銷售,造成瓶頸。巴西出口墨西哥的貨量已因進口關稅而減少,競爭力下降。不要把“暫時”與“無足輕重”混為一談。即使是幾個季度的空櫃與閒置船舶,也可能對訂單與信心留下持久影響,特別是在紙箱板市場。

我們的預測是,墨西哥紙箱板廠的運營率將在 2026 年回升至 78%,此前 2025 年徘徊在 75-76%,受需求回升與進口競爭減少支持。消耗量在 2026 年增長 1.8%,達到近 114 萬噸,此前自 2022 年以來已連續三年下降,當時為 123 萬噸。

3.當亞洲對墨西哥出口減少,南美市場成為新焦點

墨西哥故事的另一面對我們這些位於尤卡坦以南的人而言,有一線好消息。如果中國及其他亞洲出口商被同樣的措施阻擋進入墨西哥,他們不會閒置,而會尋找其他市場。例如,墨西哥約佔中國對拉美紙箱板出口的 50%,這些賣家肯定會尋找替代市場來銷售被阻擋的過剩產能。

阿根廷、秘魯和巴西開始變得有吸引力,當你試圖銷售原本流向蒙特雷或瓜達拉哈拉的貨量時。這意味著競爭加劇,但對轉換器與印刷商而言也提供更多選擇。價格將受到壓力,亞洲搶占市場份額的故事變得更加本地化。

4.巴西經濟放緩與數位娛樂興起將繼續限制紙箱板需求增長

如果只專注於跨境機會而忽視 2022 年以來巴西國內發生的事,將是天真的。從宏觀經濟角度來看,所有跡象都顯示巴西經濟在 2026 年將放緩。正式就業增長接近上限,家庭債務達到歷史高位,利率依然很高。然而,我們預見年中可能出現些許下降空間,因為消費者通膨開始顯示負值——換句話說,出現通縮。

然而,中低收入家庭幾乎將收入用於還債或購買新商品。他們通常是推動消費品與電商包裝紙板需求的主力,當可支配收入增加時——例如就業增長與消費者物價通縮——這部分資金卻逐漸轉向線上博彩與電子遊戲。這使實體經濟資金減少,可用於紙製品消費的雷亞爾減少。基於這些原因,2025 年國內瓦楞紙箱需求已經疲軟,這一趨勢可能在明年持續或惡化。

根據我們的預期,巴西紙箱板需求在 2025 年下降近 2.1%,在最佳情況下 2026 年將保持穩定(+0.1%)。巴西樹木產業協會(IBÁ)的國內紙箱板市場數據也呈現類似情況。國內銷售截至第三季度同比下降 2.1%,出口下降 2.7%,同樣受到對墨西哥出貨減少的影響,導致產量下降 2.3%。

綜合來看

如果將這四個預測並列,會看到它們講述了一個連貫的故事,而不是四個分散的要點。蛋白質市場重新開放提升出口驅動的瓦楞紙產業,即使關稅抑制了特定貿易通道;亞洲出口商被迫退出一個大型市場,產生影響波及到拉普拉塔河與安第斯地區;而國內經濟疲軟提醒我們,國內需求並非理所當然,而是需要管理的變數。

透過專屬洞察掌握競爭優勢,了解正在改變紙漿、紙張與包裝產業的最新趨勢。與我們團隊聯繫,獲取量身打造的專家分析與前瞻性市場預測。

內容來源: https://www.fastmarkets.com/